米ドル/円は、円売りの安心感から一時159円台に。だが、介入なしで「円売りバブル終了」の可能性も!円さえ売れば儲かるロジックは、通用しなくなってきた

世界の通貨VS円 日足 (出所:ザイFX!)/>

メキシコペソ/円 日足 (出所:TradingView)/>

豪ドル/円 日足 (出所:TradingView)/>

豪ドル・IMM通貨先物ポジション/>

豪ドル/米ドル 日足 (出所:TradingView)/>

「円売りバブル」が再燃! 米ドル/円は一時159円台に!

米国からの為替介入に対する牽制も円安トレンド強化の要因に⁉

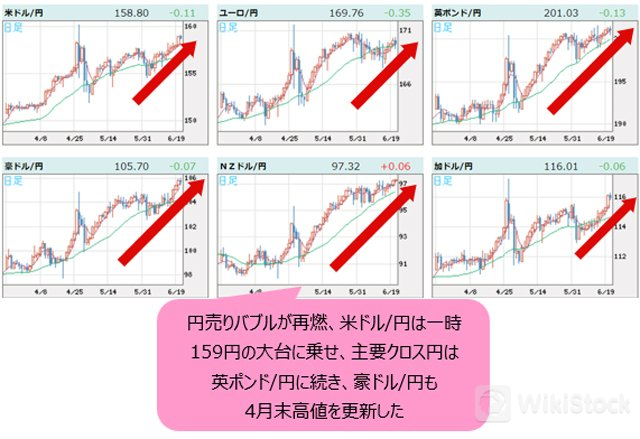

「円売りバブル」が再燃し、米ドル/円は一時159円の大台に乗せた。主要クロス円(米ドル以外の通貨と円との通貨ペア)では、英ポンド/円に続き、豪ドル/円も4月末高値を更新し、円安トレンドが強化されている。

大きな背景として挙げられるのは、米利上げ観測の後退、また、米国サイドからの為替介入に対する牽制だと思う。

イエレン米財務長官が、かねてより懸念を表明しており、昨日(6月20日)、米財務省の為替報告書で日本を監視リストに追加したこと公表した、との報道で投機筋が刺激され、一段と円売りポジションを膨らませたわけだ。

言ってみれば、日銀介入があっても国際投機筋の円売り意欲が盛んであったところへ、米財務省の為替報告書からお墨付きを得られた格好となり、「円売りの安心感」が得られたわけだ。

しかし、日本当局がもう介入してこないと断定するのは性急だと思う。

なにしろ米ドル/円をはじめ、主要クロス円における外貨高・円安の度合は、すべて金利差から大幅に乖離しており、日本当局の介入自体に「大義名分」があると言える。

本日(6月21日)、日経新聞でも報道しているように、実質実効為替レートが過去最低まで落ち込んでいる現状を日本当局は到底静観できないため、投機的な円売りがさらに加速してくれば、米国サイドの反対があっても、再度の介入があると思う。

肝心なのは、4月末も目下も、円安トレード自体はファンダメンタルズに沿った値動きであるが、明らかに投機筋に主導された行きすぎの市況であるという点だ。

介入の目的が円安是正ではなく、行きすぎた投機に打撃を与える趣旨であれば、米国とはいえ、それを完全に否定できないはずだ。日本当局は国際ルールに沿って介入の金額を公開し、透明性を確保しているから、問題視される筋合いもない。

介入がなくても「円売りバブル」は終焉へ向かうとみる。

行きすぎた相場は、自ら修正する可能性が高い

もっとも、筆者は再度の介入はないほうがいいと思う。なぜなら、介入がなくても「円売りバブル」は終焉へ向かう宿命にあり、トレンドも早晩逆転されるから、介入しなくてもよいと思う上に、介入なしの逆転があれば、相場自体の内部構造が証明され、より自然な形で円売りの是正が図れるからだ。この意味では、米財務長官の指摘は正しい。

というのは、基本的に日米金利差や主要クロス円における外貨と円の金利差は縮小していく傾向にあり、それと乖離する形で円売りが仕掛けられ、乖離の度合も4月末時点より大きくなっているが、行きすぎた相場はその行きすぎゆえに、逆に自ら修正する可能性が高いと思う。

猫も杓子も円さえ売れば儲かると思っているからこそ、「円売りバブル」が再燃してしまったから、どこかの時点で、何らかの材料で、逆転する宿命にある。

最近の好例はメキシコペソ/円だ。政権交代でトレンドが逆転し、円売りの投機筋が大打撃をこうむり、円売りさえすれば儲かる、というロジックが通用しなくなってきた前兆ではないかとみる。

米利上げ観測後退で支えられている米株高局面において、本格的なリスクオフの局面がたちまち見られるとは限らないが、NVIDIAなど、ごく一部のハイテク株の急騰が牽引する米株高の脆弱さから考えて、これからも上がり続ける保証はない。

さらに、フランスの政局不安、英政権交代の可能性などの材料からして、いつかどこかでリスクオフの材料が強化され、マーケットに強い打撃を与えてもおかしくないから、「円売り安心感」があっても長く続かないはずだ。

今週(6月17日~)は豪ドル/円の上昇が目立つが、前述のように日豪金利差から大きく乖離する形となる17年ぶりの豪ドル高・円安を正当化できるかと聞かれると、かなり違和感がある。

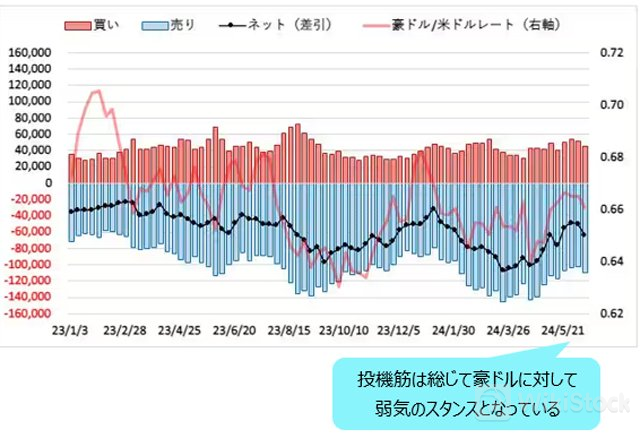

なぜなら、豪ドル/米ドルは保ち合いを維持しているが、IMM通貨先物ポジションに照らして考えると、投機筋は総じて豪ドルに対して弱気のスタンス(ネットでは売り越し)を取っており、豪ドル選好ではないことがわかる。

注意していただきたいのは、豪ドルに対する弱気スタンスはあくまで対米ドルの話。と同時に、豪ドル/円の連騰が見られているから、それはほかならぬ、円売りの行きすぎのほかあるまい。日豪金利差自体が拡大ではなく、縮小する傾向にあるにもかかわらず、だ。

言ってみれば、円売りバブルはもう限界まで来ており、トレンド反転の機運が高まりつつある。何らかの材料がでれば、一気に反転する可能性が高いから、今さら円売りに加担すべきではない。

ミセス・ワタナベの動向に再び注目!

またもや日本当局を邪魔して「3回目の介入」を遅らせる?

やや厄介な存在として、またミセス・ワタナベの動向が注目される。本日(6月21日)の日経新聞の報道によると、日本の個人投資家の多くは、また「介入プレー」、すなわち、日本当局の介入を想定したうえでの米ドル売り・円買いを仕掛けてきたから、前回と同様、逆に当局にとって「邪魔」な存在となり、「3回目の介入」を遅らせる可能性がある。

一方、これはあくまで米ドル/円の話で、クロス円における行動パターンは違ってくる可能性がある。

前述のように、豪ドル/円の連騰は国際投機筋による仕掛けではなく、ミセス・ワタナベの功績ではないかと考えられる。あくまで憶測であるが、このような矛盾がかつてないほど噴出している目下だからこそ、転換点が間近ではないかと考えられる。

ゆえに、市場参加者の大半が米ドル/円の160円の大台への再打診を想定、また覚悟しているなか、日本当局の介入なしで「円売りバブル」が終焉する可能性がある、と筆者は思う。

市況はいかに。

いつでも確認することが可能です

WikiStock APP