Trái phiếu doanh nghiệp tháng 6/2024: Nhóm bất động sản trở lại, nhiều doanh nghiệp phát hành để đảo nợ

Trái phiếu doanh nghiệp tháng 6/2024: Nhóm bất động sản trở lại, nhiều doanh nghiệp phát hành để đảo nợ

Trong tháng 6, khối ngân hàng vẫn là những “người chơi chính” trên thị trường trái phiếu doanh nghiệp (TPDN) khi huy động gần 55 ngàn tỷ đồng, tăng thêm 35 ngàn tỷ đồng so với tháng 5. Đợt này ghi nhận một số doanh nghiệp lần đầu lộ diện cũng như trở lại sau thời gian vắng bóng.

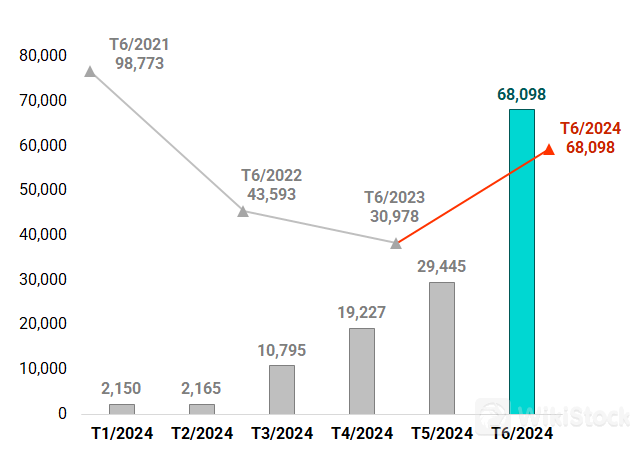

Diễn biến giá trị phát hành TPDN đến tháng 6/2024 (Đvt: tỷ đồng) |

Tháng 6/2024, các doanh nghiệp phát hành tổng cộng 62 lô trái phiếu, mang về 68 ngàn tỷ đồng, hơn gấp đôi cùng kỳ năm 2023. Trong đó, ngân hàng đóng góp khoảng 55 ngàn tỷ đồng, chiếm 80%; nhóm xây dựng/bất động sản huy động khoảng 8 ngàn tỷ đồng, chiếm 12%. Phần nhỏ còn lại thuộc về một số doanh nghiệp mảng tài chính, chứng khoán, hàng không và năng lượng.

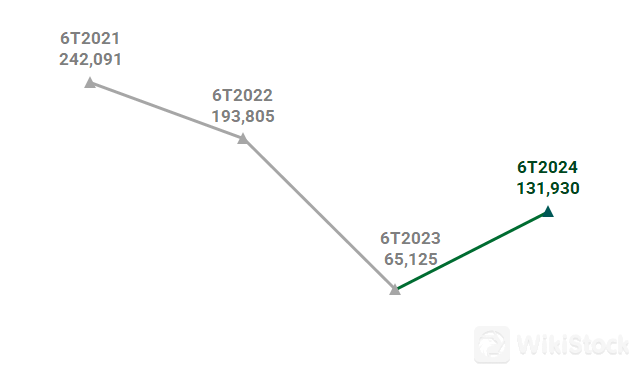

Lũy kế nửa đầu năm, các doanh nghiệp chào bán tổng cộng gần 132 ngàn tỷ đồng, gấp đôi so với năm ngoái nhưng cũng chỉ mới bằng một nửa giai đoạn đỉnh cao năm 2021. Trong đó, số tiền các ngân hàng thu về đạt 86 ngàn tỷ đồng, chiếm 65% và bằng 1/2 của năm 2023. Lãi suất trung bình khoảng 5.1%/năm, kỳ hạn bình quân 4 năm.

Nên nhớ, vào năm ngoái, toàn bộ gần 172 ngàn tỷ đồng được nhóm tài chính này huy động trong vòng 7 tháng cuối năm, do đầu năm còn chịu ảnh hưởng bởi mức lãi suất cao. Trung bình lãi suất và kỳ hạn khi đó lần lượt khoảng 7%/năm và 4.4 năm.

Lũy kế giá trị phát hành TPDN nửa đầu năm (Đvt: tỷ đồng) |

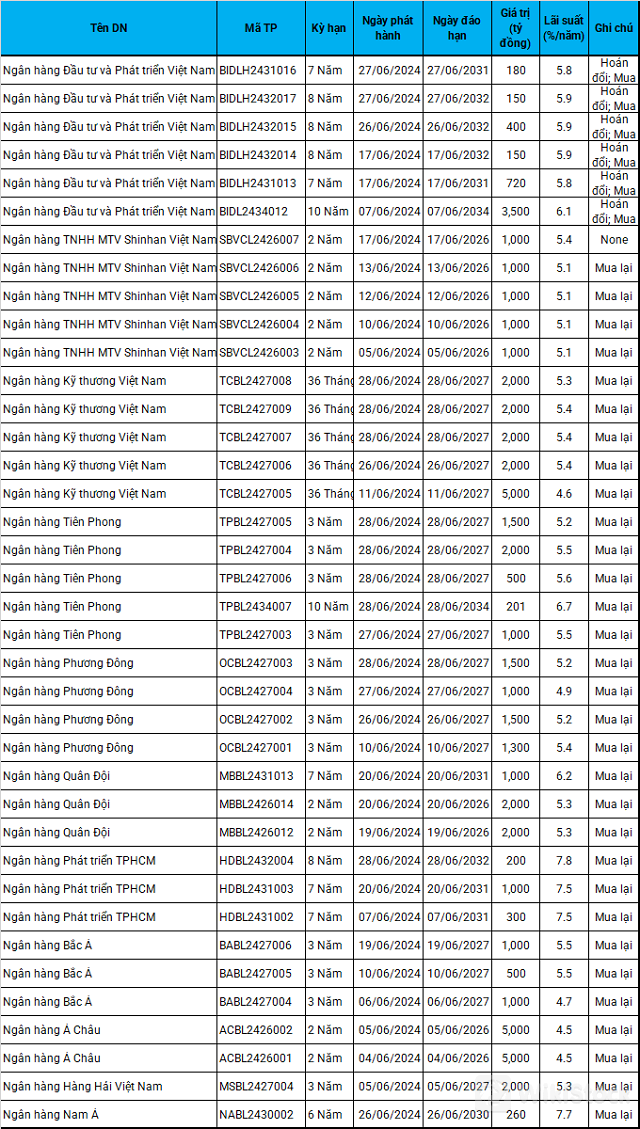

Shinhan, Bắc Á tích cực vay tiền trái chủ

Ở lần xuất hiện đầu tiên của năm, Ngân hàng TMCP Á Châu (HOSE: ACB) đã vay trái chủ đến 10 ngàn tỷ đồng, qua 2 lô trái phiếu đều có kỳ hạn 2 năm, trả lãi 4.5%/năm.

Giữa tháng 5, lãnh đạo ACB chấp thuận phương án phát hành 15 ngàn tỷ đồng trái phiếu riêng lẻ lần 1 năm 2024. Trái phiếu là loại không chuyển đổi, không kèm chứng quyền, không có đảm bảo và không phải là nợ thứ cấp của ACB, kỳ hạn tối đa 5 năm. Ngân hàng dự kiến chia làm 15 đợt bán cho các nhà đầu tư tổ chức chuyên nghiệp nhằm phục vụ nhu cầu cho vay, đầu tư cũng như đảm bảo tuân thủ các chỉ tiêu an toàn theo quy định.

Tương tự, Ngân hàng TMCP Phương Đông (HOSE: OCB) vừa rồi cũng tung loạt 4 lô trái phiếu chỉ trong vòng 1 tháng, dù mới “tái xuất” kể từ cuối năm ngoái. Số tiền thu được khoảng 5.3 ngàn tỷ đồng, hơn gấp đôi cùng kỳ nhưng mới chỉ bằng khoảng 22% của cả năm 2023. Các lô đều có kỳ hạn 3 năm, lãi suất từ 4.9-5.4%/năm.

Ngân hàng TMCP Quân Đội (HOSE: MBB), Ngân hàng TMCP Tiên Phong (HOSE: TPB) và Ngân hàng TNHH MTV Shinhan Việt Namcũng huy động lượng tương đương, quanh mức 5 ngàn tỷ đồng.

Riêng MBB có 1 lô trái phiếu kỳ hạn 7 năm, lãi suất 6.18%/năm, nâng số tiền thu về từ đầu năm lên hơn 8.5 ngàn tỷ đồng. Kế hoạch trước đó của lãnh đạo MBB là phát hành riêng lẻ tối đa 20 ngàn tỷ đồng trái phiếu không chuyển đổi, không kèm chứng quyền, không được đảm bảo bằng tài sản và không phải nợ thứ cấp của Ngân hàng.

Còn Shinhan chào bán thêm 5 ngàn tỷ đồng, hầu hết có lãi suất 5.1%/năm, đưa số tiền vay trái chủ trong 2 tháng liên tiếp lên 7 ngàn tỷ đồng. Đây là thời điểm ngân hàng Hàn Quốc hoạt động nhộn nhịp nhất trong vòng 4 năm trở lại đây.

Chỉ trong tháng 6, Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank, HOSE: TCB)huy động lên đến 13 ngàn tỷ đồng, gấp rưỡi lũy kế 5 tháng trước đó, nâng tổng số tiền vay trái chủ trong năm 2024 lên 22 ngàn tỷ đồng; đồng thời tiệm cận mức 25.3 ngàn tỷ đồng của cả năm 2023.

TCB chào bán 5 lô, kỳ hạn 3 năm; trong đó, lô có giá trị lớn nhất đạt 5 ngàn tỷ đồng, lãi suất 4.6%/năm. Các lô còn lại trị giá 2 ngàn tỷ đồng/lô, lãi suất 5.4%/năm. 9 lô trái phiếu của Ngân hàng từ tháng 4 đến nay có kỳ hạn như nhau, nhưng lãi suất phát hành đang có xu hướng tăng, trước đó chỉ 3.7%/năm.

Ngân hàng TMCP Phát triển Thành phố Hồ Chí Minh (HDBank, HOSE: HDB)đợt này phát hành thêm 1.2 ngàn tỷ đồng, kỳ hạn 7-8 năm. Mức lãi suất khá cao, từ 7.47-7.8%/năm. Số tiền HDB thu về từ trái phiếu trong năm nay đạt 3.5 ngàn tỷ đồng. Lãnh đạo Ngân hàng cách đây không lâu đã phê duyệt kế hoạch vay trái chủ 20 ngàn tỷ đồng trong năm 2024, chia làm 2 lần: 8 ngàn tỷ đồng và 12 ngàn tỷ đồng.

Dù chỉ mới 6 tháng, Ngân hàng TMCP Bắc Á (HNX: BAB) đã thu về 4.5 ngàn tỷ đồng, tích cực hơn bất kỳ năm nào trước đó. Riêng tháng 6, BAB đã huy động 3 lô, giá trị 2.5 ngàn tỷ đồng, lãi suất từ 4.7% - 5.5%/năm và đều có kỳ hạn 3 năm.

Danh sách phát hành TPDN của nhóm ngân hàng |

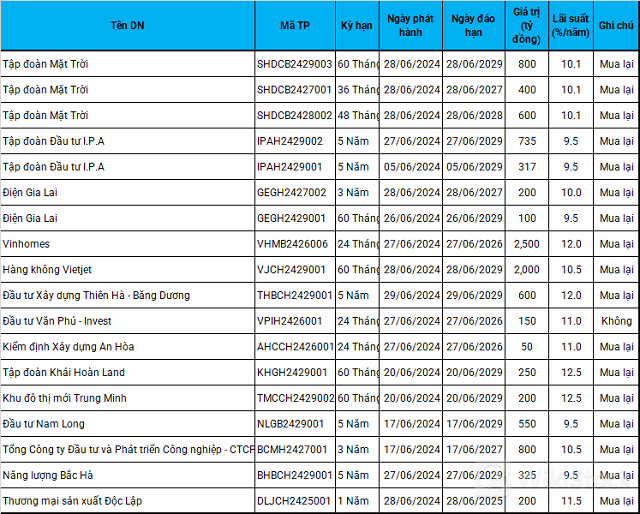

Trở lại sau thời gian vắng bóng, xuất hiện 2 cái tên mới

Nửa đầu năm 2024, lượng tiền huy động từ kênh trái phiếu của nhóm bất động sản, xây dựng chưa có nhiều đột biến, nhưng điểm tích cực có lẽ là nhiều doanh nghiệp quay trở lại. Lô trái phiếu giá trị lớn nhất vẫn thuộc về cái tên quen thuộc Vinhomes (HOSE: VHM), với 2.5 ngàn tỷ đồng, lãi suất 12%/năm.

Xếp sau là Tập đoàn Mặt Trời (Sun Group), chào bán riêng lẻ 3 lô trái phiếu được bảo lãnh thanh toán của tổ chức tài chính, tín dụng và được đảm bảo bằng tài sản, với tổng giá trị 1.8 ngàn tỷ đồng; lãi suất 10.1%/năm, kỳ hạn 3-5 năm. Cuối năm ngoái, Sun Group chỉ phát hành 1 lô trái phiếu 500 tỷ đồng, lãi suất 8.75%/năm, đáo hạn vào năm 2028.

Sau nửa năm, Đầu tư Xây dựng Thiên Hà - Băng Dươngtrở lại huy động 600 tỷ đồng qua lô trái phiếu THBCH2429001, kỳ hạn 5 năm, lãi suất 12%/năm. Trái phiếu được bảo lãnh thanh toán của tổ chức tín dụng. Cũng mức lãi suất và kỳ hạn này, chủ đầu tư dự án The Esme Dĩ An đã phát hành 2 lô trái phiếu tổng trị giá 800 tỷ đồng hồi cuối năm ngoái.

* Thêm lô trái phiếu 600 tỷ đồng của chủ dự án The Esme Dĩ An

Tập đoàn Khải Hoàn Land (HOSE: KHG)và Đầu tư Nam Long (HOSE: NLG) trở lại kể từ tháng 9/2023. Tuy cùng kỳ hạn, trái phiếu của KHG có lãi suất lên đến 12.5%/năm, cao hơn so với mức 9.5%/năm của NLG. Với KHG, Doanh nghiệp vừa “hút” thêm 250 tỷ đồng, đưa dư nợ trái phiếu lên 790 tỷ đồng.

Còn NLG vẫn chọn phương án vay dài hạn, lần này là 5 năm, số tiền 550 tỷ đồng. Tài sản đảm bảo là hơn 30 triệu cp của CTCP Southgate thuộc sở hữu của Công ty, có giá trị khoảng 886 tỷ đồng (29,000 đồng/cp). NLG sẽ dùng số tiền 450 tỷ đồng góp vốn bổ sung vào công ty con - Công ty TNHH Đầu tư Nam Long Land, phần còn lại góp vào công ty con - Công ty TNHH Nam Long Commercial Property.

Sau 2 ngàn tỷ đồng năm ngoái, Khu đô thị mới Trung Minh- chủ dự án Casa Del Rio - tiếp tục vay trái chủ thêm 200 tỷ đồng trong 5 năm, lãi suất 12.5%/năm, đưa tổng số tiền thu từ trái phiếu trong năm 2024 lên 1.1 ngàn tỷ đồng.

* Sau gần 2 ngàn tỷ năm ngoái, chủ dự án Casa Del Rio tiếp tục vay trái chủ thêm hơn ngàn tỷ

Đầu tư Văn Phú - INVEST (HOSE: VPI)huy động xong lô trái phiếu thứ 2 trong năm, trị giá 150 tỷ đồng, để góp vốn vào Văn Phú Bắc Ái (do VPI nắm 60%). Tài sản bảo đảm là 8 triệu cp VPI thuộc sở hữu của CTCP Đầu tư THG Holdings (cổ đông lớn nắm 23.44%), hiện có giá trị khoảng 484 tỷ đồng (theo thị giá 60,500 đồng/cp). Lô trước đó trị giá 650 tỷ đồng.

Không liên quan đến bất động sản, Hàng không Vietjet (HOSE: VJC) cũng trở lại sau nửa năm với 2 ngàn tỷ đồng trái phiếu riêng lẻ “3 không”. VJC vay 5 năm, lãi suất 10.5%/năm. Nửa cuối năm ngoái, hãng hàng không này huy động đến 31 lô trái phiếu kéo dài 5 năm, thu về 9 ngàn tỷ đồng. Phần lớn các lô có lãi suất 12%/năm. Còn con số vay năm 2021 lên đến 15 ngàn tỷ đồng.

Kiểm định xây dựng An HòavàThương mại Sản xuất Độc Lập là 2 cái tên mới trong đợt này. An Hòa dù mới nhưng lại là “người cũ” của Đầu tư Xây dựng Dầu khí IDICO (IDICO - CONAC, UPCoM: ICN). Lãnh đạo ICN vừa rồi chấp thuận chủ trương mua lô trái phiếu 50 tỷ đồng của An Hòa, được đảm bảo bằng 1.65 triệu cp ICN, hiện có giá trị khoảng 70 tỷ đồng (42,500 đồng/cp). ICN từng sở hữu 100% vốn An Hòa năm 2016 nhưng đã thoái toàn bộ trong năm 2017.

Còn doanh nghiệp sản xuất tôn Độc Lập phát hành thành công 200 tỷ đồng trái phiếu với lãi suất 11.5%/năm. Tài sản bảo đảm lô trái phiếu trên là 25 triệu cp Ngân hàng TMCP Nam Á (HOSE: NAB) thuộc sở hữu của CTCP Kim Phong Bảo.

* Công ty sản xuất tôn huy động 200 tỷ đồng trái phiếu

* IDICO - CONAC tiếp tục mua trái phiếu do “người cũ” phát hành

Danh sách TPDN nhóm doanh nghiệp phi tài chính phát hành trong tháng 6/2024 |

Vay trái phiếu để cơ cấu nợ?

Sau 3 năm, Điện Gia Lai (HOSE: GEG) quay trở lại bằng lô trái phiếu giá trị 200 tỷ đồng, kỳ hạn 3 năm, trả lãi 10%/năm và lô 100 tỷ đồng, kỳ hạn 5 năm, lãi suất 9.5%/năm. Số tiền thu được để thanh toán gốc và lãi của lô trái phiếu GEGB2124003. Lô này phát hành từ năm 2021, sẽ đáo hạn vào tháng 8 này.

Tổng Công ty Đầu tư và Phát triển Công nghiệp - CTCP (Becamex, HOSE: BCM)chào bán riêng lẻ 800 tỷ đồng trái phiếu, kỳ hạn 3 năm, lãi suất 10.5%/năm. Như vậy, khả năng BCM còn phát hành thêm 700 tỷ đồng nữa theo kế hoạch lãnh đạo Công ty phê duyệt, đồng thời sử dụng tài sản thuộc sở hữu của BCM và/hoặc tài sản của bên thứ ba khác làm tài sản bảo đảm.

Nếu thành công, số tiền thu được đúng bằng giá trị 15 lô trái phiếu sắp đáo hạn của “ông lớn” này, dự kiến vào ngày 15/8/2024. Đây là các lô phát hành từ năm 2020. Số liệu từ HNX cho thấy, BCM còn hơn 10 ngàn tỷ đồng của 7 lô khác, sẽ hết hạn từ năm 2025 đến 2028.

Sau 2 năm vắng bóng, Tập đoàn Đầu tư I.P.A (HNX: IPA)vừa vay trái chủ hơn ngàn tỷ đồng qua 2 lô trái phiếu “3 không” kỳ hạn 5 năm, lần lượt có giá trị 317 tỷ đồng và 735 tỷ đồng, cùng lãi suất 9.5%/năm.

Một phần tiền thu được dùng để trả các khoản nợ vay CTCP Đầu tư và Phát triển Nam Cần Thơ, lần lượt là 309 tỷ đồng và 8 tỷ đồng. Cũng trong tháng 6, lãnh đạo IPA quyết định mua lại trước hạn một phần trái phiếu mã IPAH2124002 và mã IPAH2124003 huy động từ năm 2021.

Nhóm chứng khoán chỉ có Chứng khoán Bảo Minh (UPCoM: BMS) huy động 260 tỷ đồng, lãi suất 9.5%/năm trong 13 tháng, nhằm trả các khoản gốc và lãi vay ngắn hạn tại Ngân hàng TMCP Việt Nam Thương Tín (Vietbank), tổng trị giá 260 tỷ đồng, đến hạn vào các ngày 26-27/6 và 1/7.

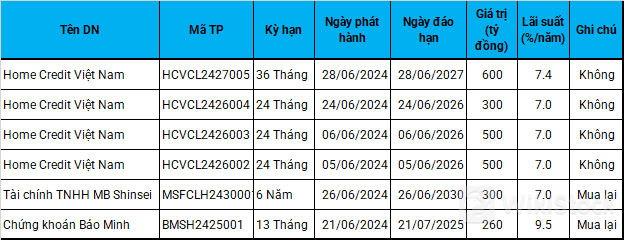

Chỉ trong tháng 6, Home Credit Việt Namchào bán liên tiếp 4 lô trái phiếu có tổng giá trị 1.9 ngàn tỷ đồng, lãi suất từ 7-7.4%/năm, kỳ hạn 2-3 năm. Tính từ đầu năm, Doanh nghiệp thu từ kênh này 2.9 ngàn tỷ đồng. Một phần lý do phát hành có lẽ nhằm bù đắp cho 2 lô trái phiếu đã đáo hạn từ tháng 3/2024, bên cạnh 1 lô chuẩn bị đáo hạn vào cuối tháng 8 năm nay, tổng số tiền 1.1 ngàn tỷ đồng.

Tương tự, Công ty Tài chính TNHH MB Shinsei (Mcredit) cũng có 2 lô trái phiếu 600 tỷ đồng đáo hạn trong tháng 6-7/2024. Công ty đồng thời cũng chào bán xong 1 lô 300 tỷ đồng, kỳ hạn dài đến 6 năm, trả lãi 6.98%/năm. Hiện doanh nghiệp tài chính tiêu dùng này còn lưu hành lô trái phiếu 300 tỷ đồng, kỳ hạn đến tháng 4/2025.

Danh sách TPDN nhóm tài chính, chứng khoán phát hành trong tháng 6/2024 |

Tử Kính

FILI

Byte bác bỏ tin đồn về việc đầu cơ trên các cổ phiếu khái niệm Doubao trên thị trường A-share

Làm thế nào để phát triển một nền kinh tế độ cao thấp

Khái niệm Doubao tăng mạnh, nền kinh tế IPO phát triển mạnh

5G bước vào "nửa sau", cổ phiếu nào là tốt nhất để mua

Tra cứu mọi lúc mọi nơi chỉ với 1 cú chạm

WikiStock APP